重要信息点评

1、1月24日,央行召开国新办新闻发布会,宣布将于2月5日下调存款准备金率0.5个百分点,向市场提供长期流动性约1万亿元,同时1月25日将下调支农支小再贷款、再贴现利率0.25个百分点。此次为央行首次在媒体发布会上官宣降准,同时降准幅度偏大,补充了流动性缺口,提振了资本市场预期。

2、国资委宣布将进一步研究将市值管理纳入中央企业负责人业绩考核,该举措有利于引导央企负责人更加重视控股上市公司经营与市场表现。

3、1月24日,央行、金管局联合发布《关于做好经营性物业贷款管理的通知》,2024年底前,对规范经营、发展前景良好的房地产开发企业,全国性商业银行在风险可控、商业可持续基础上,可发放经营性物业贷款用于偿还该企业及其集团控股公司(含并表子公司)存量房地产领域相关贷款和公开市场债券。此次政策拓宽了经营性物业贷款的资金用途,有利于减轻房企偿债压力。

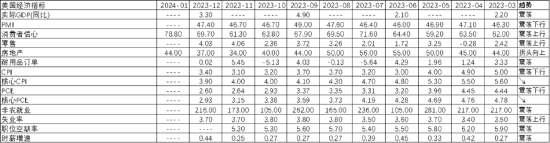

4、美国2023Q4实际GDP年化季率初值 3.3%,前值4.9,高于预期的2,实际个人消费支出季率初值 2.8%,高于预期的2.5,前值3.1。12月核心PCE物价指数同比2.9%,环比0.2%,低于市场预期,显示美国增长仍保持相对韧性,同时高通胀问题得到边际缓解,软着陆预期升温。

市场影响因素

数据来源:Wind,中加基金;截至2024年1月28日

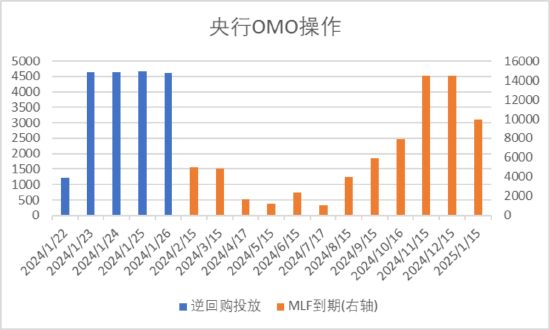

上周央行OMO投放19770亿,同时到期15670亿,共计净投放4100亿。MLF1月到期7790亿等价续作9950亿,净投放2160亿。

数据来源:Wind,中加基金;截至2024年1月28日

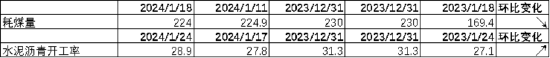

生产数据方面,上周耗煤量数据季节性回升逐步见顶,同时水泥沥青开工率小幅回升。生产数据上周表现一般。

数据来源:Wind,中加基金;截至2024年1月28日

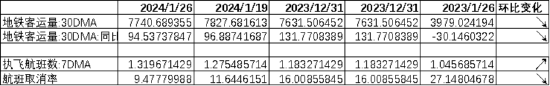

出行数据方面,地铁客运量低基数下同比数据维持高位,同时执飞航班数据有所回升。

数据来源:Wind,中加基金;截至2024年1月28日

地产数据方面,商品房成交面积在一线城市带动下有所回升,不过土地溢价率有所下行,上周地产数据表现一般。

汽车销量方面,12月汽车批发及零售销量同比增速分别为23.57%及-2.49%,汽车消费表现较好。

进出口数据方面,上周出口运价继续回升,同时韩国出口受假期影响有所回落。进出口数据表现较好。

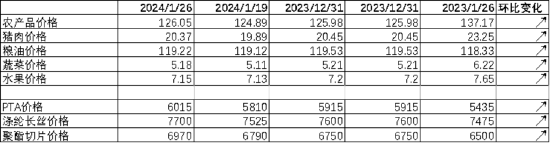

价格数据方面,农产品价格上周季节性回升。其中,蔬菜及水果价格有所上行,同时猪肉价格回升至20.37元,粮油价格维持高位震荡。服装方面纤维价格大体上行。上周商品价格表现较好。

数据来源:Wind,中加基金;截至2024年1月28日

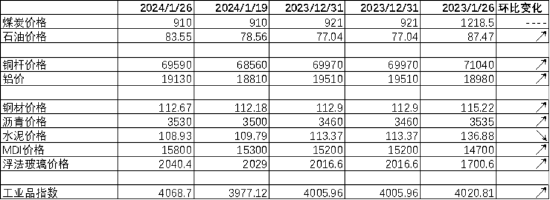

PPI影响因素方面,工业品指数上周有所上行,其中油价、铜价、铝价、钢材价格、沥青价格、MDI价格及玻璃价格均有所上升,仅水泥价格有所回落。

数据来源:Wind,中加基金;截至2024年1月28日;期货涨跌幅以结算价作为计算标准。

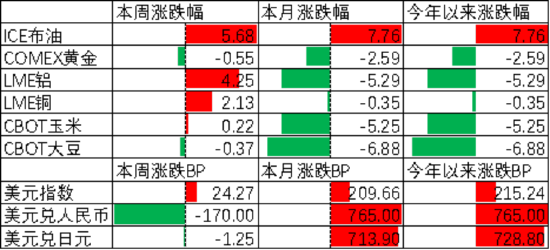

期货价格方面,上周各类期货价格大体上行,其中黄金跌幅最大,石油涨幅最大。ICE布油收于83.02美元,涨5.68%,COMEX黄金收于2018.2美元,跌0.55%。

上周美元指数上行24.27BP,美国4季度GDP高于预期带动美元上行。在此背景下人民币上周升值170个基点,日元升值1.25个基点。

市场回顾

一、股票市场

数据来源:Wind,中加基金;截至2024年1月28日.

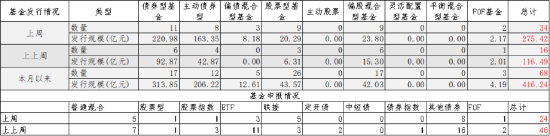

基金申报与发行方面,上周共计申报基金24支,其中普通混合型基金5支,债券类基金(8支)少于股票类基金(10支),FOF基金申报1支。发行一边,上周基金共计发行275.42亿,其中股票型基金发行规模有所回升。

数据来源:Wind,中加基金;截至2024年1月28日

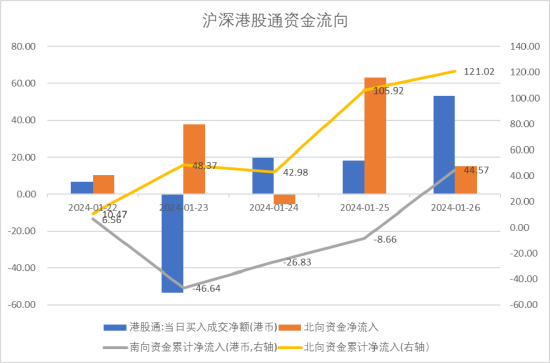

资金流动方面,上周北向资金净流入121.02亿,较此前有所增加;同时南向资金净流入44.57亿,较此前有所减少。

数据来源:Wind,中加基金;截至2024年1月28日

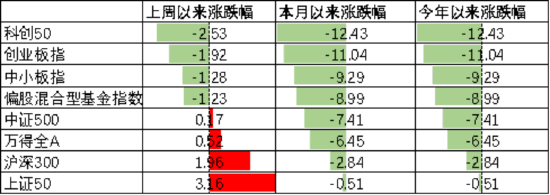

A股表现来看,上周主要板块有所分化,其中上证50涨3.16%,涨幅最大;科创50跌2.53%,跌幅最大。国内降准但降息落空背景下,A股出现了一定的震荡。偏股基金指数跌1.23%。

数据来源:Wind,中加基金;截至2024年1月28日

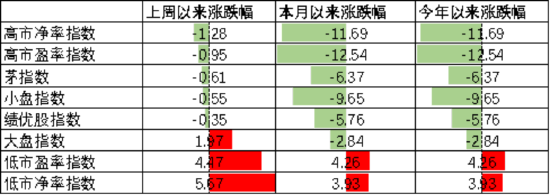

A股各风格指数中,低PB指数涨5.67%,表现最好;高PB指数跌1.28%,表现最差。市场风格大盘价值占优。

数据来源:Wind,中加基金;截至2024年1月28日

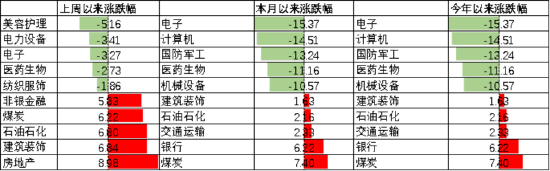

行业方面,上周31个申万一级行业中19个上涨,12个下跌。其中,稳增长政策进一步出台背景下房地产涨8.98%,涨幅最高。此外,央企市值纳入考核背景下中特估行业表现较好,其中建筑装饰、石油石化、煤炭及非银金融分别涨5.83%至6.84%不等,涨幅居前。另一方面,成长行业则表现不佳,其中电力设备及电子分别跌3.41%及3.27%,跌幅居前。同时,美国制裁我国医药龙头背景下医药生物行业跌2.73%,跌幅较大。

数据来源:Wind,中加基金;截至2024年1月28日

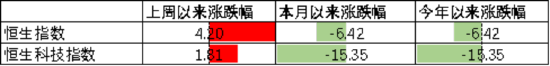

港股方面,恒生指数涨4.20%,恒生科技指数涨1.81%。国内政策出台叠加美债利率下行背景下港股出现了一定的回升。

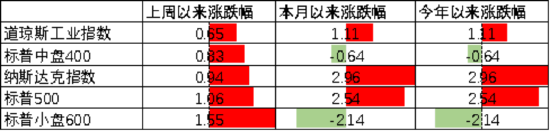

美股方面,上周有所上行,其中标普小盘指数涨1.55%,表现最好;道琼斯工业指数涨0.65%,表现最差。虽然美国4季度GDP数据高于预期,但其中的价格指数低于预期带动经济软着陆预期上行,在此背景下美股有所回升。需要注意的是,此前LEI、铜油比、2Y-10Y美债利差等指标均显示23至24年美国经济将面临衰退风险,财报显示美股盈利可能出现了一定的压力,市场可能已经开始对此进行定价。

数据来源:Wind,中加基金;截至2024年1月28日

其他海外市场方面,印度市场跌1.37%,表现最差;法国市场涨3.56%,表现最好。新兴市场较发达市场表现占优。

数据来源:Wind,中加基金;截至2024年1月28日

二、债券市场

数据来源:Wind,中加基金;截至2024年1月28日

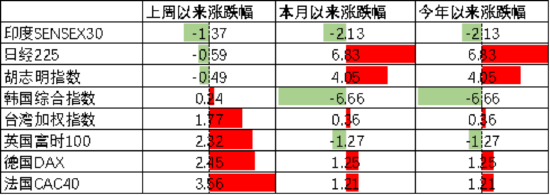

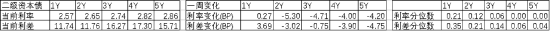

上周货币市场利率有所上行,DR007一月均值升至1.86。资金面较上上周更为紧张。

数据来源:Wind,中加基金;截至2024年1月28日

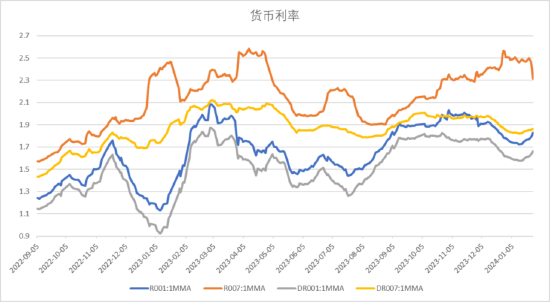

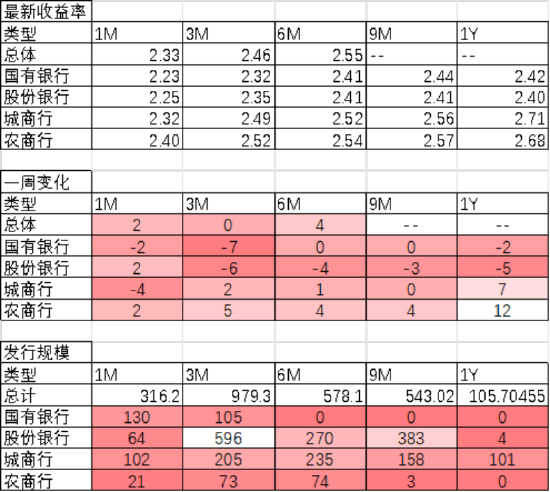

半年、3个月的国股银票转贴现利率上周分别为1.98、2.22,较上上周有所回升,1月社融中贷款预计较好。

数据来源:Wind,中加基金;截至2024年1月28日

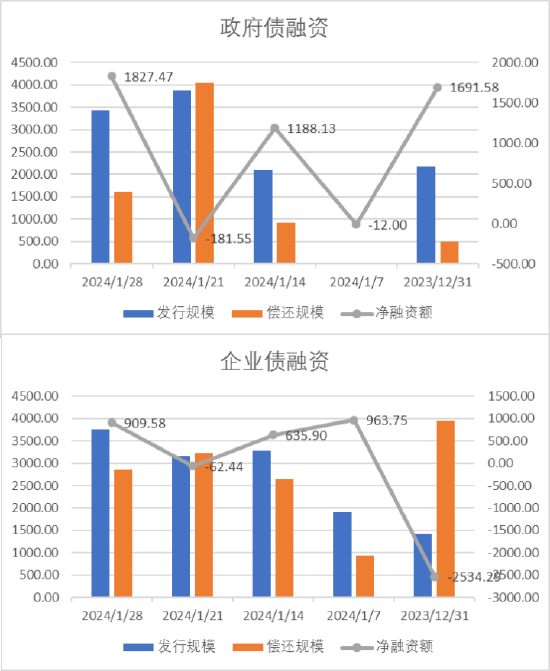

债券融资方面,上周政府债净融资额1827.47亿,较此前有所回升;企业债净融资额909.58亿,较此前有所回升。

从高频数据看,社融中贷款有所回升,债券部分中企业债有所回暖,1月社融结构有所好转。

数据来源:Wind,中加基金;截至2024年1月28日。政府债口径为国债及地方政府债,企业债口径为企业债、公司债、中票、短融、定向工具、政府支持机构债、非银行ABS。

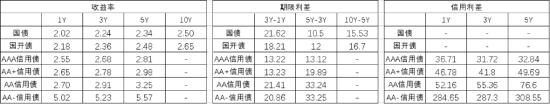

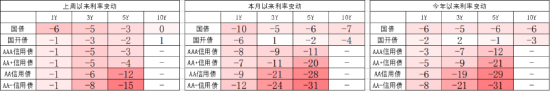

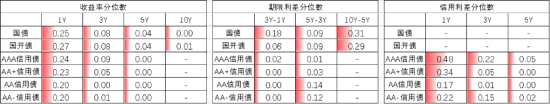

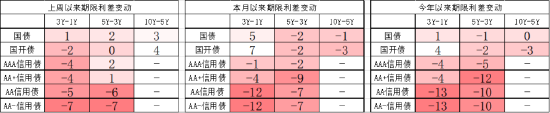

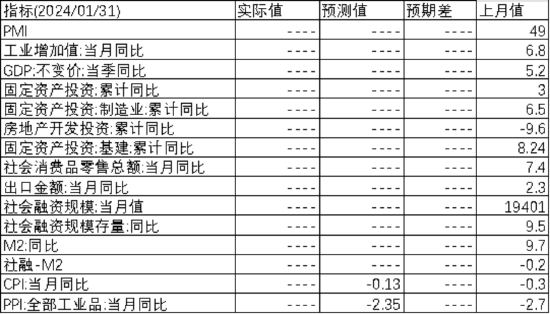

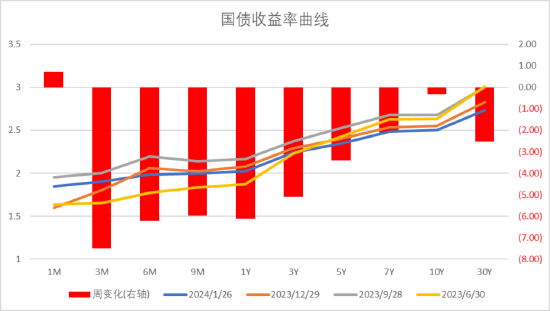

债券市场方面,上周主要债券中,信用债长端下行大于短端,其中5YAA-下行15BP,下行幅度最大。利率债大体下行,1Y国债下行6BP,幅度最大。降准幅度超预期带动利率整体下行。后续随着海外逐步进入衰退,我国经济可能仍将面临较大压力,因此债市上行动力主要取决于最终政策力度。往后看,我国经济弱复苏格局可能将持续一段时间,这段时间内预计货币不会大幅紧缩,虽然利率分位数偏低但债市短期风险不大。

数据来源:Wind,中加基金;截至2024年1月28日;分位数为过去5年分位数。

期限利差方面,上周利差大体收窄,从分位数的角度来看目前仍是部分低等级信用债获利空间相对更大。

数据来源:Wind,中加基金,截至2024年1月28日;信用利差为信用债与相同期限国开债之间的利差;分位数为过去5年分位数。

信用利差方面,信用债下行幅度更大使得利差收窄,目前大部分券种的信用利差分位数进入偏低区间。

数据来源:Wind,中加基金;截至2024年1月28日

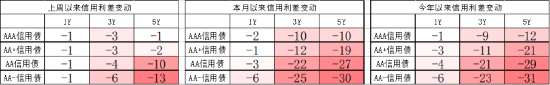

同业存单方面,上周发行利率大体下行,其中发行规模最多的3M股份银行下行6BP,9M股份银行下行3BP。

数据来源;Wind,中加基金;截至2024年1月28日;利差为与同期限国开债与对应券种间的利差;分位数为2016年11月至今水平。

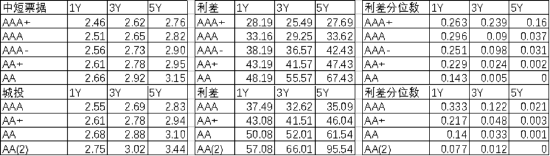

中短票据及城投方面,上周利差明显收窄。从利差分位数角度大部分券种进入10分位以内。

数据来源:Wind,中加基金;分位数为2019年至今水平;利差为AAA-二级资本债与AAA-商业银行普通债之间的利差;截至2024年1月28日

上周二级资本债收益率有所下行。其中2Y下行5.30BP,幅度最大。历史来看,短端利率及利差分位数均明显高于长端,显示短端性价比更高。

数据来源:Wind,中加基金.时间截至2024年1月28日. 利差为与同期限同等级商业银行普通债利差。

永续债方面,利率大体下行,其中10YAAA-下行2.44BP,下行幅度最小;10YAA-下行幅度最大,达15.44BP。

ABS方面,大部分券种的信用利差位于20分位以下,企业ABS及ABN利差分位数低于RMBS及消费金融ABS。

综合我国各个债券分项来看,目前大部分信用债的利率及利差分位数均再次进入较低区间,但是由于经济复苏仍然面临较大阻力,债市整体风险不大。

数据来源:Wind,中加基金;截至2024年1月28日

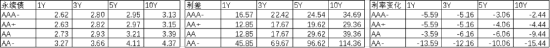

美债方面,利率大体呈下行。其中1Y下行6BP,下行幅度最大。虽然4季度GDP数据明显高于预期,但价格指数指向通胀下行带动经济软着陆预期升温,在此背景下美债利率有所下行。同时,2Y与10Y美债倒挂幅度有所缓解,目前利差为19BP,自22年7月以来美债利率倒挂已经持续了约18个月,历史经验来看24年前后美国可能正式面临衰退,关注国际政治环境扰动下供需错配是否会更加严重导致美国经济出现深度衰退。

资产配置观点

经济底部震荡,政策效果待观察

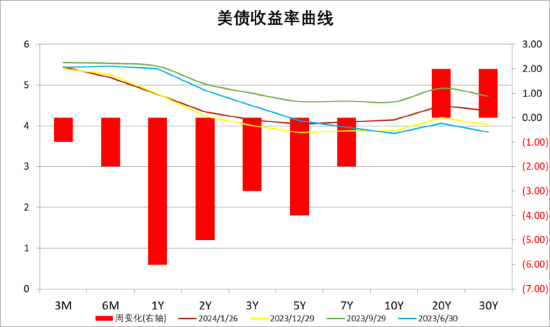

12月工业增加值同比6.8%,前值6.6%,两年平均同比4%,较前值回落0.4pct。分行业看,铁路、船舶、航空航天和其他运输设备制造业同比增速回落;医药制造业同比增速上行,汽车、通信电子、电气机械是亮点。投资端看,地产投资继续走弱,基建、制造业韧性强。12月地产投资累计同比-9.6%(前值-9.4%),降幅小幅走阔,两年平均同比-12.7%(前值-15.4%)。分项来看,新开工、施工、竣工面积两年平均同比-29.8%、-7.2%、3.9%,较前值分别变化-2、-0.3、9.5个百分点,存量施工继续低迷,竣工端大幅回升,主因保交楼推动竣工端上行,但行业内扩表投资意愿较弱,拿地与新开工延续低位。12月地产整体仍有向下惯性。基建投资当月同比10.7%(上月5.3%),万亿国债增发,基建投资仍是支撑。制造业投资同比8.2%(上月7.1%),韧性仍处于高位。结构上,传统行业与高技术制造业如汽车、电气机械、化学原料、专用设备增速均有提升。需求端,12月社会消费品零售总额两年平均同比2.7%,较前值1.8%小幅回升,季调后环比0.42%,消费继续弱复苏。结构上,商品零售两年同比小幅回升至2.3%,前值1%;餐饮收入两年同比回落至5.6%,前值7.3%。商品零售强于餐饮收入,必选优于可选,服装、通讯器材、汽车维持韧性,地产链表现偏弱。融资端,12月新增社融1.94万亿元,同比多增6342亿元,企业中长贷回落幅度大,居民短贷改善,延续政府债支撑总量结构,实际信用扩张与需求端偏弱。新增人民币贷款同比少增2300亿元,前值1.09万亿元。结构上,企业贷款同比少增3721亿元,其中企业短期贷款同比多减219亿元,企业中长期贷款同比少增3498亿,企业中长贷下滑幅度较大,延续此前结构。12月企业贷款整体弱于去年同期,一方面与企业部门预期与实际扩张意愿继续偏弱有关,另一方面与去年同期政策性开发性金融工具、“保交楼”专项借款、设备更新改造再贷款投放量大造成的基数偏高有关。居民贷款同比多增468亿元,其中短期贷款新增759亿元,同比多增872亿元,消费需求继续弱复苏;中长期贷款新增1462亿,同比少增403亿,居民中长贷改善幅度在逐月回落,此轮地产政策带来的修复呈现脉冲性。政府债券同比多增6470亿元,继续贡献了本月社融的主要增量,预计此后政府债维持多增;M2同比9.7%,预期10.1%,前值10%;M1同比1.3%,前值1.3%,货币活化程度延续偏弱;

整体看,经济仍处于底部震荡状态,主要矛盾仍在需求端与社会预期偏弱,结构性亮点或仍在消费电子与汽车产业链,生产强于需求,实际信用扩张与需求端仍需政策支撑。

数据来源:Wind,中加基金;截至2024年1月28日

股票市场观点

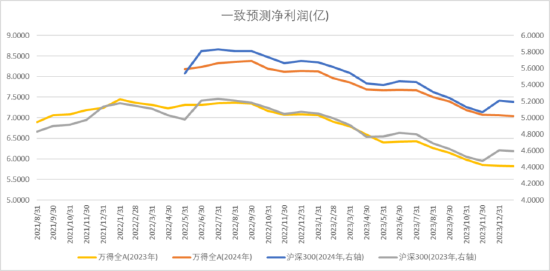

上市公司业绩增长预期上行,估值处于合理水平。

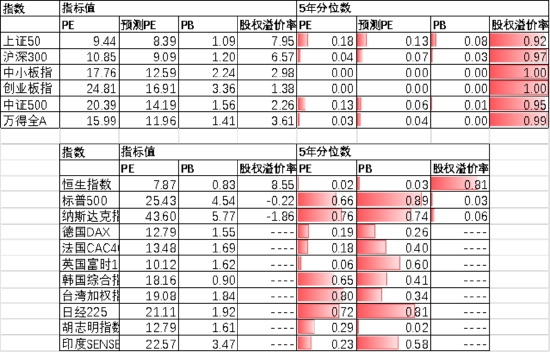

近期万得全A预测PE11.96倍,处于4%分位水平,股权溢价率3.61%,处于99%分位水平。整体看A股估值处于合理水平。

数据来源:Wind,中加基金;截至2024年1月28日

数据来源:Wind,中加基金;截至2024年1月28日

分行业看,不到半数行业PE估值水平高于过去5年估值中位数,少数行业PB估值水平高于过去5年估值中位数,农林牧渔、煤炭估值相对较高。

数据来源:Wind,中加基金;截至2024年1月28日;分位数为过去5年

上周,全面降准叠加地产融资端政策放松缓解地产企业偿债压力,政策带动A股整触底回升,价值风格相对占优。

经济数据显示在经济呈底部企稳态势,企业与居民信心不足下,市场对经济内生性动力的预期仍存在分歧,近期财政端发行一万亿国债,提升财政赤字率,呈扩张趋势,同时政策端在房地产、地方债和活跃资本市场等方面托底力度明显增强,当前位置市场对悲观预期的计价已经相对充分,赔率较高。近期美国经济软着陆概率增大,政策预期触底,此前压制市场估值的因素有所缓解,市场正在迎来做多窗口。

配置方向上关注:

1、国内政策整体转向宽松积极,通胀与出口数据显示经济环比压力最大的时间段或已过去,此前受损严重的成长风格有反弹动能,关注消费、医药、建筑建材、家电及非耐用品出口链等行业。

2、随着美债利率逐步见顶,科技风格值得关注。

债券市场观点

数据来源:Wind,中加基金;截至2024年1月28日

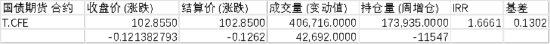

上周,债市小幅波动,主要影响因素有:央行超预期降准、1月LPR维持不变、地产拓宽经营性物业贷款的资金用途。

整体看,企业预期与居民收入预期不改善的情况下,经济基本面大幅改善可能性不大,市场预期流动性延续宽松,银行理财配置力量较强,资产荒持续演绎下,债市大幅回调概率较小,将持续存在波段机会。此后政策具体落地情况及效果是关注重心。

目前我们对债券做中性配置,对债券的配置以票息策略为主,优选中短久期高评级信用债,减少信用下沉。利率债加强波段操作,逢低配置为主。

文中数据来源:Wind,中加基金;

风险提示:本材料的信息均来源于已公开的资料,对信息的准确性、完整性或可靠性不作任何保证。本材料中的观点、分析仅代表公司研究团队观点,在任何情况下本文中的信息或表达的意见并不构成实际投资结果,也不构成任何对投资人的投资建议和担保。任何媒体、网站、个人未经本公司授权不得转载。